ما هو مصير بنك النيلين أبوظبي؟

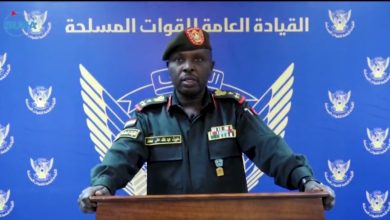

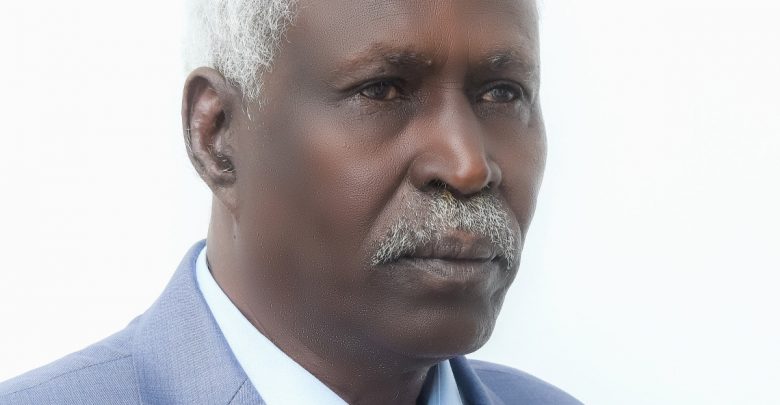

المدير العام لبنك النيلين عثمان آدم حامد في حوار الساعة:

آن الأوان لنتخلص من عقدة تجاربنا السابقة في مجال الدمج المصرفي

القطاع المصرفي يعاني من الإفراط على مستوى عدد البنوك ومن الضمور على مستوى الفروع

الحرب كانت عنيفة على القطاع المصرفي دمرت كل شيء.. وهذه رؤيتي للخطوات القادمة

حوار- طارق شريف ساتي:

تصوير- محمد تركي

مجلة حواس

بنك النيلين كان محور الأحداث في الساحة المصرفية في الآونة الأخيرة، وتصدر مانشيتات المواقع الإخبارية والصحف مع القرارات الأخيرة التي صدرت من بنك السودان المركزي لفرع النيلين أبوظبي بتشكيل مجلس إدارة جديد للبنك وتقصير الظل الإداري، وإعادة الصلاحيات للمدير العام لهذا الفرع المهم وهو يمثل المراسل الرئيس لمعظم البنوك السودانية ومعبر التجارة الخارجية.

على المستوى المحلي، يمثل بنك النيلين أهمية كبيرة إذ لديه شبكة فروع كبيرة، ويمثل أكبر البنوك الحكومية، وقد تعرض لتدمير كبير بسبب الحرب وخسائر فادحة.

مجلة “حواس” حرصت على لقاء المدير العام لبنك النيلين الأستاذ عثمان آدم حامد، وهو أحد الخبراء المصرفيين المهمين، وقد تصدى للموجة العنيفة التي هزت بنك النيلين مع الحرب.

عثمان آدم فتح قلبه لمجلة “حواس”، وقدم أفكاراً لها سيقان في شأن بنك النيلين والقطاع المصرفي في هذا الحوار الخاص

– مدى تأثر بنك النيلين بالحرب؟

القطاع المصرفي من أكثر القطاعات التي تأثرت بالحرب، إذ تعرضت المصارف للنهب والسرقة وتدمير أصولها وبنيتها التحتية.

على المستوى الخاص، كان بنك النيلين من أكثر البنوك تضرراً، وذلك لامتلاكه شبكة فروع واسعة تغطي كل الولايات بما فيها غير الآمنة.

لقد طال التدمير كل شيء بما في ذلك الأصول الثابتة، المتحركة والأصول النقدية (محلي وأجنبي)، ولم تسلم خزائن العملاء من النهب والسرقة.

البنك، وبالتنسيق مع بنك السودان المركزي والمراجع القومي، قام بتكوين مخصص لهذه الخسائر، التي أثرت بصورة حادة وسلبية على نتائج أعمال العام 2023.

– دور الإدارة التنفيذية في امتصاص الصدمة؟

لامتصاص الصدمة وإدارة الأزمة بذلت الإدارة التنفيذية بالعديد من الجهود في المحاور كافة، لضمان استمرار نشاط البنك وتحقيق رضا عملائه إلى أقصى حد ممكن، وقد شملت هذه الجهود:

– نقل مركز البيانات من الخرطوم إلى شندي، وذلك لضمان تشغيل كل الفروع، وقد كان ذلك تحدياً خطيراً نجحنا بفضل الله تعالى في اجتيازه.

– أنشأنا مجموعات للتواصل الإسفيري على مستوى المركز الرئيس والفروع.

– قمنا بنقل معظم إدارات المركز الرئيس إلى مدينة مدني، حيث كان المدير العام موجوداً، وأخيراً تم نقل المركز الرئيس إلى بورتسودان، حيث يوجد المدير العام ونائبه، إضافة إلى بعض مديري الإدارات العامة.

– أسسنا مركزاً للتشغيل ببورتسودان يخدم عملاء كل الفروع بما فيها المتوقفة عن العمل.

– افتتحنا بعض الفروع للتعويض، منها فرع أبوحمد، والأخرى قيد التشغيل .. فرع محلية كرري، كسلا والدبة.

-أنشأنا نافذة لفرع أبوظبي ببورتسودان تقوم بفتح الحسابات والتحاويل، ومتابعة شؤون العملاء.

– نجحنا في ترقية وتطوير التقنية المصرفية إلى حد معقول، إذ انتقلنا إلى “الكلاود”، إضافة إلى تحسين التطبيقات المصرفية. ونتيجة لهذه الجهود ولأداء البنك في مجالي التقنية والنقد الأجنبي تلقينا إشادة من بنك السودان المركزي.

– مدى التعاون والتنسيق بين البنك وبنك السودان المركزي؟

هنالك تعاون وتنسيق تام بين بنك النيلين وبنك السودان المركزي، وذلك لعدة اعتبارات أهمها أن بنك السودان يمثل السلطة التنظيمية والإشرافية للجهاز المصرفي، وهو المساهم الرئيس في بنك النيلين، لذا يستحوذ على غالبية مقاعد مجلس الإدارة، كما أن فرع النيلين أبوظبي هو المراسل الرئيس للبنوك السودانية كافة، وبنك النيلين هو أكبر ممول لاستيراد السلع الإستراتيجية والضرورية.

في بداية الأزمة أنشأ بنك السودان منصة للتواصل والتعاون والتنسيق مع مديري عموم المصارف.. وقد ظلت تؤدي دورها بكفاءة إلى أن انتقل بنك السودان إلى مدينة بورتسودان، واستعاض عنها بالمنشورات المنظمة للعمل في ظروف الأزمة.

– نريد أن نتعرف على جهودكم في إعادة الاستقرار للبنك رغم ظروف الحرب وتشغيل العديد من الفروع؟

لقد كان تأثير الحرب عنيفاً بكل المقاييس، لأنها لم تكن مسبوقة، وحتى البنوك التي كانت لها سياسات لاختبارات الضغط Presure Testing”” لم تتعرض لاختبار من قبل، فلم تكن لها سابق تجربة تصبح لها مرشداً ودليلاً. ومما زاد الأمر تعقيداً التهديد الأمني وانقطاع كل وسائل الاتصال.. في ظل هذه الظروف المعقدة، تمثلت خطة الطوارئ لإعادة الاستقرار للبنك في الآتي:

– تشغيل كل الفروع عبر الشبكة، وقد نجحنا في ذلك بنقل مركز البيانات إلى مدينة شندي.

– التركيز على استقطاب الودائع، إذ وجهنا بقبول الإيداعات كأمانات عبر النظام الورقي.

– الحرص على عدم حدوث أية مشكلة في السحب النقدي نتيجة لشح الأوراق المالية. وفي سبيل هذه الغاية وجهنا بتسلّم كل الفئات بما فيها الصغيرة، وتكثيف العمل في أيام العطلات والفترة المسائية.

– اتفقنا مع فروع بنك السودان بزيادة ساعات العمل لتسلّم النقدية حتى وإن كانت غير مفرزة، وقد وجدنا منه تجاوباً تاماً.. كذلك اتفقنا مع بنك السودان على شراء النقد الأجنبي من البنوك بدلاً عن بيعه لتجار السوق الموازي.

– قمنا بتعزيز العلاقة البينية مع فرع أبوظبي، وأنشأنا لذلك نافذة بفرع بورتسودان مما ظل يحقق مكاسب للطرفيين.

– قمنا بتصفية المشاركات خوفاً من نهب البضائع.

– ومجلس الإدارة يباشر عقد جلساته إسفيرياً.

– ألحقنا بعض الموظفين، حسب الحاجة، بالفروع العاملة.

– كلفنا بعض الموظفين بالعمل عن بُعد عقب توفير معينات العمل.

– أنشأنا منصات للتواصل مع بنك السودان المركزي، إدارات وفروع البنك.

– كوّنا لجاناً لاستقطاب الودائع وتحصيل الديون المتعثرة.

– قمنا بتمويل كثير من العملاء المتعثرين خاصة عملاء الصادر بعد تسوية مديونياتهم المتعثرة.

– قمنا بالطواف على كثير من الفروع العاملة وحل مشاكلها.

في تقديرنا، هذه الجهود قد ساعدت كثيراً في استقرار البنك بدليل أن الودائع بالعملة المحلية والأجنبية قد حققت نسبه نمو عالية، إضافة الى الأرباح الجيدة التي حققها فرع أبوظبي بنهاية عام 2023.

– بنك النيلين من البنوك التي تلتزم بسداد مرتبات العاملين في فترة الحرب.. كيف تحقق لكم ذلك؟

مما لا شك فيه أن العاملين يمثلون الرافعة الحقيقية والقوية للنهوض بأية منظمة أعمال، لذا يعدون من أهم أصحاب المصلحة (Stake holders)، وحتى في حالة التصفية هم مقدمون على غيرهم في الحقوق.. هذه الخصيصة تقتضي النظر بعين الاعتبار إلى معاناتهم في ظل هذه الأزمة.

في المقابل، يستهلك الفصل الأول (مستحقات العاملين) معظم الإيرادات نتيجة لتقلص الإيرادات بسبب خروج معظم الفروع الكبيرة عن العمل. ومع ثبات مستحقات العاملين ارتفع معدل التكلفة بما يتجاوز النسبة المعيارية، مما يستوجب اتخاذ إجراءات موضوعية وعادلة تحافظ على حقوق كل أصحاب المصلحة. ومن هذا المنطلق كلفت الجمعية العمومية مجلس الإدارة والإدارة التنفيذية بوضع برنامج إصلاح مؤسسي للبنك يساعد تنفيذه على تخطى الآثار السلبية للحرب، ويضمن استمرار نشاط البنك، إذ لا ضرر ولا ضرار.

– بنك النيلين فرع أبوظبي سادته فترة فيها كثير من الإشكالات الإدارية.. القرارات الأخيرة للبنك المركزي ووزارة المالية أعادت الولاية إلى المدير العام للبنك على فرع أبوظبي.. ما هي جهودك في حل بعض الإشكالات؟

يعد بنك النيلين فرع أبوظبي نافذة يطل من خلالها القطاع المصرفي السوداني على العالم الخارجي، خاصه إبان الحظر المصرفي وتداعيات الأزمة الراهنة. هذه المسؤولية الجسيمة تتطلب تنمية وترقية أداء الفرع ليواكب التطور المتسارع للقطاع المصرفي بدولة الإمارات العربية المتحدة. من هذا المنطلق جاء قرار الجمعية العمومية بتقصير الظل الإداري، وذلك بتعزير ولاية المدير العام على الفرع.

لقد شرعنا وبالتنسيق مع بنك السودان المركزي ومجلس الإدارة في الإيفاء بكل متطلبات بنك الإمارات المركزي، وحل كل المشاكل التي تعترض الفرع بغية وضعه في المسار الصحيح، وبما يعزز قدرته على المنافسة وتعظيم حصته في السوق المصرفية. مختصر القول، إن الفرع يخضع الآن إلى برنامج إصلاح مؤسسي شامل.

– ماهي الخطوات التي تمت بشأن بنك النيلين أبوظبي؟

على المستوى الخاص، يمثل فرع أبوظبي نقطة قوة عظمى، بل وميزة تنافسية حاسمة لبنك النيلين. أما على المستوى العام، فهو ذو أهمية للاقتصاد الوطني والقطاع المصرفي، وذلك بوصفه معبراً رئيساً للتجارة الخارجية والتحويلات غير المنظورة، فضلاً عن كونه المراسل الأول للمصارف السودانية كافة مما خفف التأثير السلبي للحظر المصرفي. لا شك أن هذه الأهمية قد تعاظمت في ظل الظروف الراهنة التي أجبرت معظم فروع السودان على التوقف عن العمل. من هذا المنطلق كان من الضروري أن يسعى المالكون، مجلس الإدارة والإدارة التنفيذية إلى إصلاح الفرع وتعزيز قدراته. وقد بدأ الإصلاح بوضع خطة إستراتيجية للفرع ولأول مرة، وذلك باعتبار التخطيط هو العامل الأساسي لتحقيق التميز المصرفي وستشمل عملية الإصلاح المحاور كافة (المالي، الإداري والتقني) بحيث يتمكن الفرع من تحقيق أهدافه المنشودة.

ومن أهم الإشكالات التي بدأنا حلها بالتنسيق مع بنك السودان المركزي ومجلس الإدارة استيفاء كل متطلبات بنك الإمارات المركزي.

– كخبير مصرفي.. كيف ترى مستقبل القطاع المصرفي في فترة ما بعد الحرب؟

قبل الإجابة عن هذا السؤال.. مستقبل البنوك في فترة ما بعد الحرب.. أرجو التمهيد لذلك بتوضيح الحقائق التالية:

– البنوك بطبيعتها تمتلك رافعة تشغيلية عالية “High operational Leverage” ما يعني أن نشاطها ذو ربحية عالية.

– تمتلك البنوك أيضاً طاقة إنتاجية عالية، وباستخدام التقنية المتطورة يمكن أن تصبح هذه الطاقة غير محدودة.

– تعاني معظم البنوك من صغر رأس المال مما يحد من قدرتها على الانتشار الخارجي والحصول على تسهيلات مصرفية من البنوك الخارجية المراسلة.

– البنوك لم تحقق النجاح المطلوب في هدف الوساطة المالية إذ تحتل مرتبة متأخرة في التصنيف العالمي، وذلك حسب معيار نسبة الودائع المصرفية إلى الناتج المحلي الإجمالي (G.D.P.).

– البنوك تؤثر وتتأثر بمؤشرات الاقتصاد الكلي، بل تظل مسؤولة عن تحسين هذه المؤشرات بالتضامن مع الجهات ذات الصلة.

– ينبغي أن ترتكز العلاقة بين أصحاب المصلحة “Stake Holders” على منهجية مكسب/مكسب، win/win حتى تظل مستدامة “Sustainable” وهذا يقتضي اقتسام عائد المنظمة بعدل ومساواة.

الحقيقة الواضحة للعيان أن أصحاب الودائع، وهم أكبر وأهم الشركاء، يخسرون، ومن خسارتهم قد يتربح الآخرون، وهذا هو مكمن الداء الذي يتطلب الدواء.

– القطاع المصرفي يعاني من الإفراط على مستوى عدد البنوك ومن الضمور على مستوى عدد الفروع، ما يعني ضعف الشمول المالي على مستوى الهامش والأرياف.

من المعلوم أن الاقتصاد غير الرسمي يمثل نسبة كبيرة من حجم الاقتصاد الكلي، ما يستوجب من البنوك المساهمة مع الجهات ذات الصلة لإدماجه في الاقتصاد الرسمي. لقد تسبب هذا الوضع في الاحتفاظ بمعظم العملة المتداولة خارج البنوك التجارية.

لمجابهة تحديات فترة ما بعد الحرب، أعتقد، على مجلس إدارة كل بنك وضع برنامج إصلاح مؤسسي شامل، والعمل على تنفيذه بصورة حاسمة وناجزة ويا حبذا لو استند إلى تصنيف ائتماني من بيت خبرة معترف به دولياً، ولعل من أهم مقومات هذا البرنامج الآتي:

– زيادة رأس المال كضرورة حتمية وعاجلة، سواء بتحويل البنوك الحكومية إلى شركات مساهمة عامة بعد إصلاحها، طرح أسهم جديدة أو البحث عن شركاء استراتيجيين (داخلياً وخارجياً)، لكن من الأفضل أن يتم ذلك عبر الاندماج الطوعي إذ لا مستقبل إلا للكيانات الكبيرة التي تستطيع المنافسة في السوق المصرفية الخارجية، وقد رأينا كثيراً من البنوك العالمية تمارس الاندماج طوعاً، فالاتحاد منعة وقوة. لقد آن الأوان لنتخلص من عقدة تجاربنا السابقة في مجال الدمج المصرفي التي كانت كرهاً لا طوعاً.

– تنمية وتطوير الموارد البشرية خاصة أنها من أهم العناصر الداخلية، إذ هي عنصر قائد Leading”” وليس تابعاً Lagging””.

– المواكبة، بل والسبق في مجال التقنية المصرفية، إذ لا مستقبل لأي بنك لا يمتلك ميزة تنافسية في مجال التقنية، وقد قالها من قبل بل غيت (الصيرفة ضرورة أما المصارف فلا) Banking is Essential, Banks are not”” وما يعزز أهمية التقنية أن العالم يستشرف حالياً عصر الرقمنة “Digital Age”.

– وأخيراً، القطاع المصرفي وفي كل النظم الاقتصادية هو أهم وأكبر قطاع في الاقتصاد، لذا لابد من إصلاحه بصورة ناجزة ليضطلع بدوره الإستراتيجي في التنمية المستدامة “Sustainable Development”.